NOTIZIE FINANZIARIE

SPY FINANZA/ La scelta obbligata per Fed e Bce

[ad_1]

Penso che nessuno di noi abbia mai visto un presidente Mattarella così irritato e brusco come quello che giovedì all’ora di cena ha fatto il punto sulle consultazioni politiche al Quirinale: come diceva Totò, “ognuno ha la faccia che ha, ma certe volte si esagera”. Nella sua infinita saggezza e pazienza, penso che il Presidente abbia pensato proprio questo. Ovviamente, lui è persona perbene e non lo ha detto esplicitamente. Ma la tensione del suo volto e della sua voce era chiari, palesi: la mancanza di rispetto delle istituzioni che si è palesata, in effetti, ha pochi precedenti. Forse, nessuno. Prepariamoci, perché saranno tempi strani quelli che ci attendono. Molto strani.

Guardate questa tabella, riassume il risultato dell’asta tenuta mercoledì in Germania sul nuovo bond a 30 e 0% di coupon: formalmente un fiasco, basti vedere la ratio fra domanda e offerta. Una cosa però è chiara e destinata a entrare negli annali: si tratta della prima emissione di un Bund di quella durata con rendimento negativo. Per l’esattezza, -0,11%. Significa che nel 2050, la Bundesbank vi pagherà meno di quanto voi abbiate investito per il “privilegio” aver detenuto il suo debito per tre decadi. Non siamo messi bene.

Certo, tutti hanno posto l’accento solo sul dato della bid-to-cover, ovvero l’aver piazzato con successo soltanto 824 milioni di euro di controvalore sui 2 miliardi di offerta messi in asta. Il problema non sta lì: il problema è averci provato. Il problema, paradossalmente, sta in chi quella carta l’ha comprata. Perché avanti di questo passo, quella ratio salirà e sempre più gente sarà disposta a prestare soldi a Berlino, rimettendoci, pur di sentirsi “al sicuro”. Lo stesso vale per l’oro. Non vale, però, più per i Treasuries statunitensi.

Certo, la domanda interna ha soppiantato molto quella estera venuta meno: quindi, se fino a ieri il Tesoro Usa piazzava a giapponesi e cinesi la sua carta da parati per monetizzarla e finanziarsi il deficit, ora lo fanno fondi pensione e vedove nostrane abbindolate dai soliti consulenti. Per quanto, però? Qui la questione è strettamente connessa a quella italiana di queste ore e a quanto scrivevo nel mio articolo di ieri: Donald Trump, esattamente come il Governo giallo-verde, non dovevano essere il cambiamento rispetto alla palude del passato? A Roma, Lega e M5S sono stati per un intero pomeriggio in piena “strategia dei due forni”, ammiccando l’uno all’altra, salvo poi chiudere semi-ufficialmente la porta: il tutto, durante le consultazioni con il Presidente, un disprezzo per le istituzioni che francamente comincia a urtare i nervi. In America, invece, qualcosa pare essersi rotto davvero.

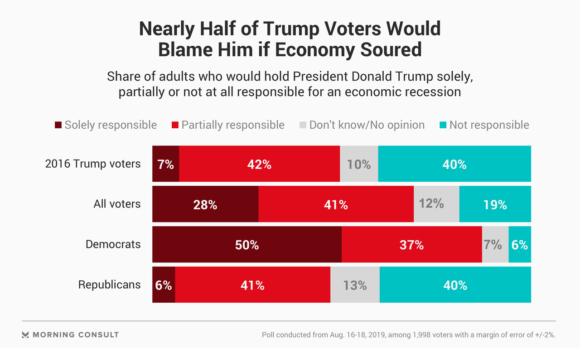

Guardate questa tabella: ci mostra come quasi metà dell’elettorato di Donald Trump – notare bene, non gli americani interpellati in generale, ma i suoi elettori – riterrebbe l’inquilino della Casa Bianca direttamente responsabile di un peggioramento della situazione economica. Tradotto, arrivo anticipato della recessione. Un qualcosa che tutti ormai prezzano come pressoché certo, tanto che la domanda che circola sui mercati oggi è se la Fed interverrà con sufficiente artiglieria per scongiurare l’ingresso in un trend ribassista tout court e di ampia portata. Nessuno più si chiede se la Fed interverrà.

Non a caso, proprio il timore che al meeting di Jackson Hole che si conclude oggi, Jerome Powell non intervenga con toni abbastanza da colomba, giovedì pomeriggio ha mandato di nuovo in inversione i tassi a 2 e 10 anni, facendo bruciare a Wall Street tutti i guadagni della giornata in pochi minuti. E in contemporanea, sempre giovedì, per la prima volta dal settembre 2009, l’indice PMI manifatturiero statunitense ha registrato una lettura in territorio di contrazione, ancorché solo frazionalmente: 49,9 contro le aspettative di 50,5 e il 50,4 del mese precedente. Solo simbolico, magari. Ma il simbolismo, a volte, conta. Soprattutto in un mercato popolato da unicorni, algoritmi e cani di Pavlov. E soprattutto quando si applica a un contesto, quello dell’economia statunitense, che fino a non più tardi della scorsa primavera inoltrata ci veniva dipinto come il migliore dei mondi possibili, l’El Dorado della crescita. Idem per la Cina.

Non è così. E non ci voleva un premio Nobel per scoprirlo, basta saper leggere i dati macro fra le righe e nei sotto-indici che contano. Certo, dalla sua il Presidente Usa ha proprio una Fed sotto scacco e ormai obbligata a intervenire, quindi un sostegno non da poco per l’ultimo anno di mandato, prima delle presidenziali. Altresì, la Fed può contare su una Bank of Japan che non intende minimamente recedere dall’Abenomics, una Bank of England che con l’approssimarsi della data del 31 ottobre presumibilmente sta attrezzandosi per un intervento e, soprattutto, una Bce che attraverso un falco come Olli Rehn ha preannunciato che il 12 settembre stupirà tutti per l’ampiezza del nuovo programma di stimolo. Di fatto, siamo tornati al 2015-2016. Siamo tornati, come diceva qualcuno, a un Qe globale, strutturale e sincronizzato fra tutti i grandi soggetti di politica monetaria.

Che fare, quindi? Andare avanti con una ricetta che, finora, si è dimostrata buona solo per puntellare i sistemi bancari e mandare in orbita gli indici azionari, visto che nemmeno l’inflazione è riuscita a rialzare la testa? Sì, obbligatoriamente. Pena un tonfo che il sistema nel suo complesso non è in grado di reggere, stante il livello di esposizione e rischio di controparte. La tendenza è quella dell’andare in negativo strutturalmente e per lungo periodo, l’idea finale e faustiana è quella dell’helicopter money. L’idea è accettare l’ignoto e dipingerlo come l’orizzonte più ottimistico possibile. Essendo, giocoforza, ormai quasi l’unico. Non a caso, conosciuto l’esito dell’asta del Bund a 30 anni, Donald Trump ha twittato immediatamente, congratulandosi con la Bundesbank in grado di farsi dare soldi per detenere il proprio debito “a sconto” e attaccando la Fed, la quale a fronte di un’economia come quella statunitense, non riesce a fare altrettanto.

E qui sta tutto il nodo del problema: piaccia o meno, la Germania dei conti in ordine è percepita più solida degli Usa del deficit strutturale. E attaccarsi all’air pocket creatosi fra emissioni in asta e mercato secondario, come ha fatto qualche germanofobo da barzelletta, non fa altro che confermare la bontà delle scelte di Berlino. La quale ha certamente sbagliato nell’accumulare un surplus che ha portato con sé squilibri nell’eurozona, ma, attenzione, grazie a quella politica da formica eccessivamente rigorosa e un po’ egoista, oggi può permettersi – dalla sera alla mattina, ricadute politiche a parte – di scatenare un piano da 50 miliardi di stimolo dell’economia che, non fosse altro per l’interscambio commerciale in seno all’Ue, garantirà ulteriore stimolo a tutti i Paesi membri. Italia in testa, essendo il primo partner commerciale.

Penso che le aziende del Nord Italia, strettamente connesse all’economia tedesca, siano ben felici di questo. Come dell’ennesimo intervento della Bce, visto che il Governo dei sovranisti ha saputo offrire loro solo Quota 100 e Reddito di cittadinanza. Il tutto, in piena formazione di un’ondata recessiva a livello globale. Dei fenomeni, davvero. C’è solo un rischio, a questo punto, sul breve termine: che il mercato, spiazzato com’è dalla follia anti-fondamentali che lo pervade, decida di punto in bianco di essere stufo di remunerazioni a zero o sotto zero per i propri investimenti e spinga per un aumento forzato dei tassi di interesse e degli spread.

Una parziale e lieve dinamica simile, infatti, si è sostanziata proprio in chiusura dell’asta del Bund a 30 anni e per un breve periodo, prima di ritornare al minimo di -0,13% e poi -0,11%. Solo uno scostamento quasi tecnico, nulla di cui preoccuparsi? Lo scopriremo presto. Una cosa è certa: Bce e Fed devono davvero stupire, rispettivamente il 12 e il 18 settembre. Altrimenti sarà un guaio. E il Presidente Sergio Mattarella, nella sua infinita pazienza, avrà ben altro di cui preoccuparsi, come d’altronde ha voluto premettere subito con l’accenno alle emergenze e urgenze economiche contenuto nel suo duro discorso di giovedì. Qualcuno, a Francoforte, ha una linea privata e diretta già attivata, mentre prepara gli scatol

© RIPRODUZIONE RISERVATA

[ad_2]

Source link